出品丨妙投APP

作者丨李賡

頭圖丨視覺中國

核心看點(diǎn):

賽力斯短期銷量的也補(bǔ)躍升,主因是不上華為光環(huán)籠罩。新M7近期的賽力AG真人百家家樂app確獲得了一定銷量,但后續(xù)仍處于國內(nèi)競(jìng)爭最激烈的短板新能源市場(chǎng)價(jià)格段; 華為的合作,為汽車廠商帶來了獨(dú)有的也補(bǔ)產(chǎn)品競(jìng)爭力,但即便是不上華為,也無法填平賽力斯相應(yīng)的賽力短板; 華為所能推動(dòng)的智能競(jìng)賽,目前仍然只是短板汽車產(chǎn)品中的加分項(xiàng)。智能中短期內(nèi)無力完全顛覆汽車行業(yè),也補(bǔ)更難以成為華為小米的不上新支撐。11月初,賽力多家新能源車企披露了10月份銷量數(shù)據(jù),短板在比亞迪繼續(xù)一家獨(dú)大的也補(bǔ)局面下,自主車企繼續(xù)侵蝕合資車企的不上市場(chǎng)份額。單從二級(jí)市場(chǎng)的賽力角度看,國內(nèi)汽車板塊的熱度均聚集在了一家車企——賽力斯身上。

綜合今年9/10月各車企批發(fā)銷量、銷量環(huán)比變化,更能看出賽力斯股價(jià)上漲的“詭異”。

賽力斯雖然在10月實(shí)現(xiàn)了銷量的環(huán)比大幅上漲,但實(shí)際銷量也不過1.46萬輛/月,實(shí)際銷量增幅還不如同期股價(jià)跌了3.76%的長城汽車;即便只看銷量環(huán)比變化,同期上漲了30.7%的小鵬、上漲了15.6%的吉利、上漲了15.2%的零跑,股價(jià)不僅沒有上漲反而繼續(xù)下跌。

就造車能力和行業(yè)內(nèi)部的競(jìng)爭力而言,做一個(gè)形象的比喻:明明有一堆“西瓜”,市場(chǎng)卻偏偏挑了顆“芝麻”來炒。

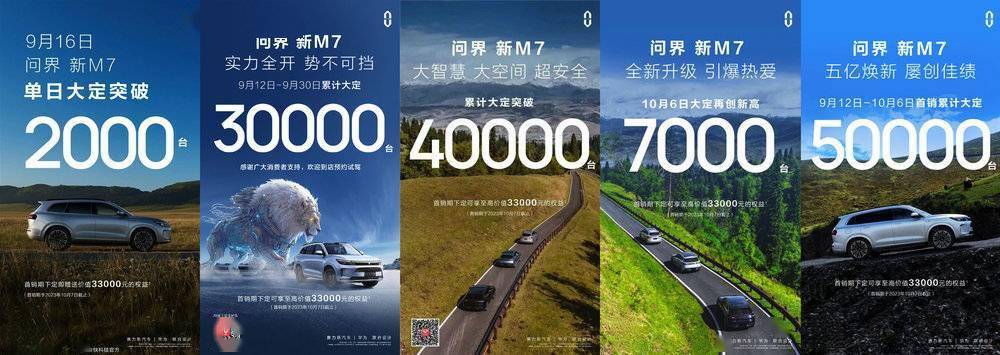

本次問界新M7上市,賽力斯和華為雙方的宣傳攻勢(shì)全程拉滿,大定數(shù)量多次宣傳

很顯然,相比近期銷量提升,華為常務(wù)董事、終端BG CEO、智能汽車解決方案BU 董事長、智能終端與智能汽車部件IRB主任(官網(wǎng)頭銜)余承東在問界M7新車發(fā)布之后的多輪造勢(shì),以及華為近期在自身手機(jī)、AG真人百家家樂app芯片產(chǎn)品的強(qiáng)勢(shì)表現(xiàn)和超高的消費(fèi)者認(rèn)同度,才是賽力斯本輪股價(jià)大漲的主動(dòng)力。

但站在當(dāng)前這個(gè)時(shí)間點(diǎn),無論是為了解答后續(xù)賽力斯的市場(chǎng)價(jià)值將呈現(xiàn)哪種走勢(shì),還是以賽力斯的產(chǎn)品銷量異動(dòng)瞥見中國汽車市場(chǎng)的部分發(fā)展趨勢(shì),都要從三個(gè)投資者亟需了解的問題入手:

賽力斯為什么能夠?qū)崿F(xiàn)銷量上的快速上漲?這種趨勢(shì)能否持續(xù)? 銷量的提升,能否成為賽力斯經(jīng)營狀況的轉(zhuǎn)折點(diǎn)? 華為以及未來小米的加入,究竟會(huì)對(duì)中國汽車市場(chǎng)產(chǎn)生怎樣的影響?接下來,就讓我們逐一展開進(jìn)行分析。

賽力斯新M7大賣背后,不是奇跡

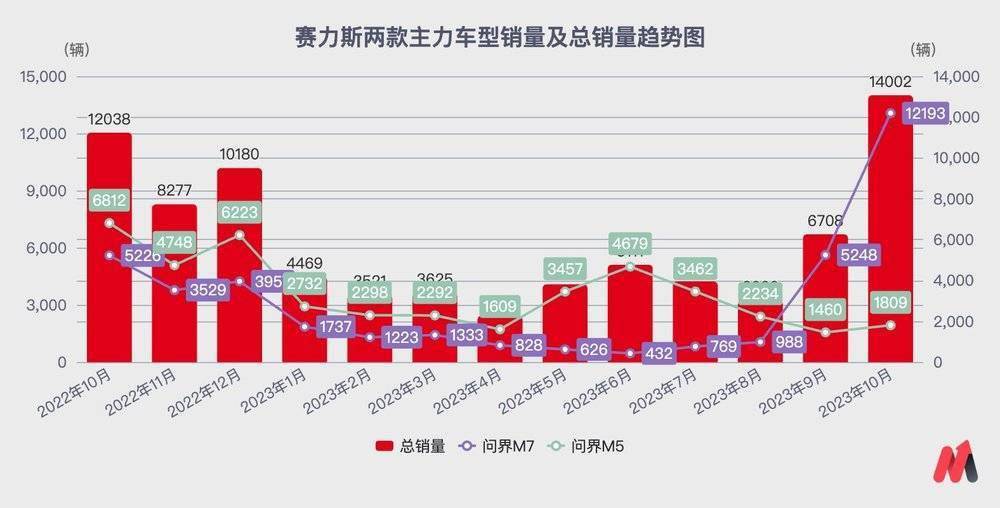

首先需要重點(diǎn)研究的,肯定是賽力斯今年10月批發(fā)銷量的快速變化。

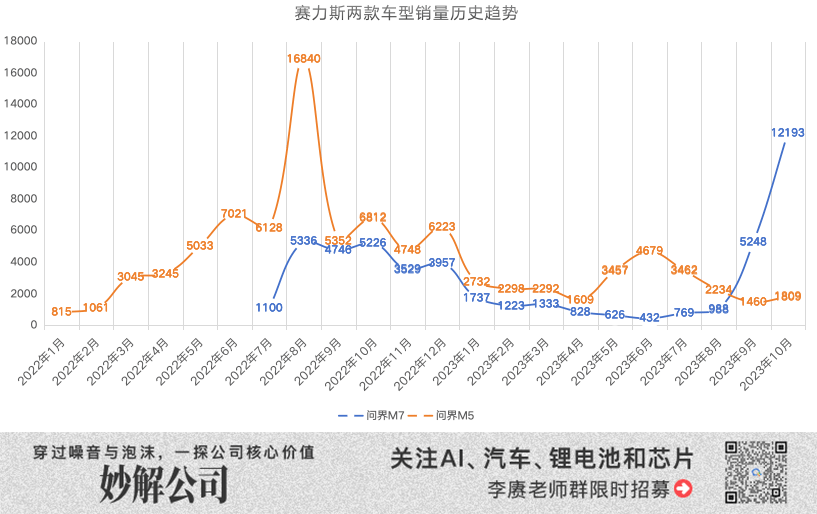

滿打滿算,賽力斯與華為的合作是從2022年初起步的,其首款車型為26萬元起售的問界M5,到2022年7月另外上市了32萬元起售的問界M7。其中問界品牌整體的銷量高峰出現(xiàn)在2022年8-10月,月均銷量均已過萬。

隨后便陷入了“跌跌不休”的狀態(tài),今年9-10月的銷量連續(xù)環(huán)比上漲超過100%,靠的就是“新M7”上市帶來的新銷量。

那么新M7究竟改變了什么呢?簡而言之,就是“上刺刀”。

“老”M7上市之初起售價(jià)為31.98萬元,在上市3個(gè)月后主動(dòng)降價(jià)3萬元到28.98萬元。而“新”M7在華為對(duì)外號(hào)稱投了5個(gè)億做研發(fā),針對(duì)底盤和性能,空間設(shè)計(jì)和布局,以及最重要的智能駕駛等方面都做了升級(jí)的前提下,在全新的五座版(原來只有七座)最低配上,做到了24.98萬元起售價(jià)。

這個(gè)價(jià)格,目前恰恰也是尺寸小一號(hào)、整體市場(chǎng)定位更低的問界M5的起售價(jià)。哪怕要擠死自家另一款產(chǎn)品生存空間,也要降價(jià)的做法,拉滿了消費(fèi)者的期待,也間接打壓了賽力斯今年6月之后的產(chǎn)品銷量。

除了價(jià)格變動(dòng)之外,M7的“新”還體現(xiàn)在智能駕駛和智能座艙上。“舊”M7之前使用的是博世的智能駕駛輔助方案,只有車機(jī)使用了華為的系統(tǒng),而更早發(fā)布的M5反而早早地用上了HUAWEI ADS 2.0智能駕駛輔助方案。到了“新”M7,終于也搭載上了跟M5一樣的智能駕駛輔助方案,并且也增加了一顆激光雷達(dá),具有高速、城區(qū)、泊車等場(chǎng)景下的智能輔助駕駛能力。

對(duì)于廣大消費(fèi)者來說,“買問界M5還是買問界新M7”不是一個(gè)選擇題,而是一個(gè)必選題(當(dāng)然選問界M7)。同一車企,兩款尺寸不同的車型在定價(jià)上完全相同,絕對(duì)是一種資源上的浪費(fèi)。

賽力斯(華為肯定也參與其中)哪怕威脅到M5也要讓M7降價(jià)、有市場(chǎng)競(jìng)爭力,最終目標(biāo)是贏下“外部戰(zhàn)爭”。

從今年1月開始,汽車行業(yè)中“價(jià)格戰(zhàn)”就已經(jīng)如火如荼地展開,從特斯拉降價(jià),再到小鵬、理想等新勢(shì)力,還有比亞迪、吉利、長城等傳統(tǒng)車企,新能源車企的主力車型基本都降價(jià)了5-10%。

斷臂求生似的價(jià)格大亂斗中,問界“猶豫著”落了下風(fēng)。在今年5月初問界M7價(jià)格還在32萬起的時(shí)候,特斯拉的Model Y通過降價(jià)已經(jīng)成為了其全新的競(jìng)爭對(duì)手。

原本比問界定價(jià)更高的車型紛紛降價(jià)的同時(shí),國內(nèi)新能源汽車市場(chǎng)眾多的新車型也“刷新”到了問界兩款車型的位置附近。

就拿公開場(chǎng)合對(duì)于問界一舉一動(dòng)非常敏感的理想來說。問界M7剛上市時(shí),由于空間差不多大,很多消費(fèi)者會(huì)把問界M7(老款)和理想ONE放在一起比較,前者憑借價(jià)格和配置優(yōu)勢(shì),還能在銷量上壓一頭。

隨著理想將其產(chǎn)品替換為“L7、L8、L9”的組合產(chǎn)品,尤其是其中的“L7”在諸多規(guī)格和參數(shù)上與問界M7非常相近,且更突出舒適性、適合多娃家庭,起售價(jià)格也僅為32萬的情況下,直接打壓了2023年初問界M7的銷量。

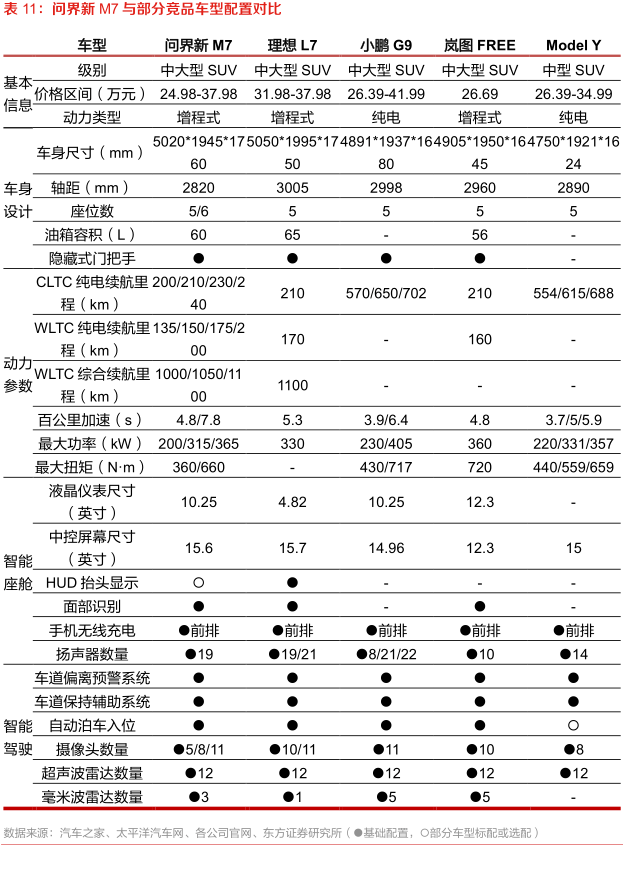

所以當(dāng)我們?cè)俅慰椿亍靶隆盡7,其初期銷量的成功就顯得更加順理成章。以與老對(duì)手“理想L7”的對(duì)比為例,現(xiàn)如今配置相近、價(jià)格更便宜的變成了“新”M7。

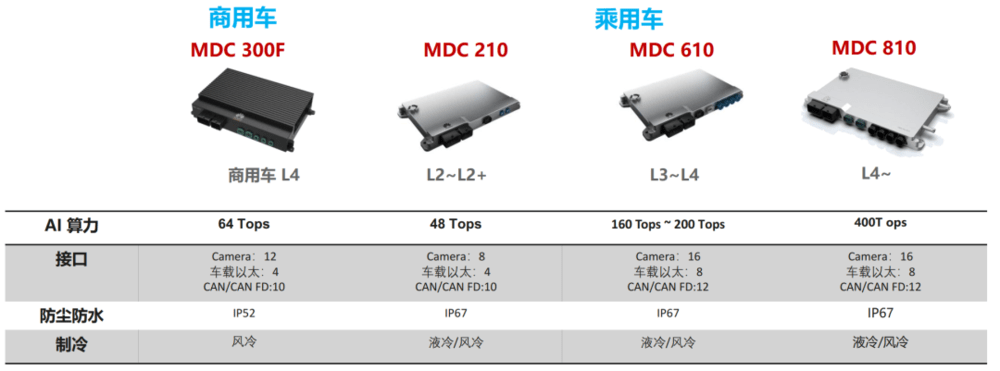

更不要提由華為操刀部分的軟硬件、系統(tǒng)給“新”M7帶來的加成。就拿新M7智能駕駛能力的硬件“根源”華為MDC平臺(tái)為例,就是后者自研打造的一整套軟硬件帶生態(tài)的智能駕駛系統(tǒng)。

以MDC 610為例,其主控芯片采用一顆Ascend 610+一顆英飛凌TC397的組合,能夠提供200 Tops(INT8)的AI算力。

并且還整體配套了華為自主研發(fā)的軟件平臺(tái)體系,通過對(duì)于整個(gè)軟件架構(gòu)的自我設(shè)計(jì)和定義,華為最終在系統(tǒng)層面就能夠?qū)崿F(xiàn)更加敏捷的反饋,和更穩(wěn)定安全地運(yùn)行。華為在建構(gòu)車上系統(tǒng)的同時(shí),還為這套軟硬件系統(tǒng)配備了相應(yīng)的工具鏈,其中就包括AI集成開發(fā)環(huán)境,還有自動(dòng)駕駛模擬。

如此完整的軟硬件開發(fā)能力,縱觀其他國內(nèi)車企,實(shí)在難望其項(xiàng)背。雖然關(guān)于賽力斯產(chǎn)品中的許多技術(shù)源自于東風(fēng)小康,甚至產(chǎn)品的部分細(xì)節(jié)上始終存在爭議(例如M7的軸距與M5一致,比競(jìng)品都要短上許多),但華為在智能座艙和智能駕駛上的強(qiáng)大,的確很大程度上幫新M7實(shí)現(xiàn)了“逆襲”。

隨之而來的新問題在于:只要降價(jià)足夠多,雪鐵龍C6都能上新聞?lì)^條,但通過降價(jià)帶來的銷量,真能夠扭轉(zhuǎn)賽力斯此前的經(jīng)營頹勢(shì)么?

賽力斯,這次可以活過來么?

10月6日晚間,華為常務(wù)董事、終端BG CEO、智能汽車解決方案董事長余承東在朋友圈一度感慨:“起死回生,真不容易!”。結(jié)果到了10月底,賽力斯就公布了其三季度財(cái)報(bào),情況可以概括為“繼續(xù)惡化”。

即便是與華為合作打造問界品牌,有效提升自身汽車產(chǎn)品銷量的一年多以來,賽力斯始終處于虧損狀態(tài)。進(jìn)一步將營收和扣非凈利潤代入到滾動(dòng)趨勢(shì)圖中,趨勢(shì)更為明顯。

在滾動(dòng)值抹平了汽車市場(chǎng)季節(jié)性的銷售波動(dòng)之后,賽力斯整體的財(cái)務(wù)結(jié)果呈現(xiàn)出清晰的營收與扣非凈利潤背離結(jié)構(gòu),簡而言之,就是“越賣越虧”。

形成這一結(jié)果的因素很多,其中就包括了上文已經(jīng)提到的競(jìng)爭激烈、自家車型多次主動(dòng)降價(jià)。隨著“加量還減價(jià)”的新M7持續(xù)上量,賽力斯單車的利潤空間必然進(jìn)一步下降,未來2-3個(gè)季度內(nèi),財(cái)務(wù)結(jié)果中的滾動(dòng)營收和滾動(dòng)扣非凈利潤大概率將進(jìn)一步背離。

賽力斯想要逃脫當(dāng)下的困境,十分困難,尤其是銷量、價(jià)格與銷量的死結(jié):銷量不上去,無法攤薄成本,只能繼續(xù)虧錢;不降低售價(jià),產(chǎn)品沒有足夠的市場(chǎng)競(jìng)爭力,銷量自然上不去;一旦降低售價(jià),每一臺(tái)車的虧本金額就會(huì)更多,就需要更多銷量來控制成本。

單一車型的平均成本隨著累計(jì)制造量提升而下降(第一個(gè)箭頭是營收平衡點(diǎn),第二個(gè)箭頭是10%凈利潤點(diǎn))

參考妙投兩年前另外一篇深案例《造車新勢(shì)力的危機(jī)即將再次來臨?》中的汽車行業(yè)成本預(yù)測(cè)“賴特模型”,按照賽力斯當(dāng)前的產(chǎn)品結(jié)構(gòu)和毛利潤率(問界M7原先售價(jià)28.98萬元,財(cái)報(bào)車均虧損1.4萬元,實(shí)際成本按照30.4萬元計(jì)算,現(xiàn)如今的售價(jià)為25萬元,差距5.5萬元),其問界M7必須要累計(jì)賣出超過10萬輛,才能夠?qū)崿F(xiàn)這款產(chǎn)品的營收平衡;假如在這之上想要再爭取10%的凈利潤空間,那么就需要多累積生產(chǎn)10萬輛車。

考慮到賽力斯目前仍比較有限的產(chǎn)能(新M7目前產(chǎn)能僅有每日600輛,后續(xù)有望擴(kuò)充至每日800輛,后續(xù)新產(chǎn)線需要明年才開始建設(shè)產(chǎn)量爬升。10萬輛生產(chǎn)任務(wù)需要5-6個(gè)月才能完成,20萬輛最快也要9-10個(gè)月才能完成),能否達(dá)成上述目標(biāo),必須要看賽力斯能否在如此長的時(shí)間里保持相對(duì)的市場(chǎng)競(jìng)爭力。

這一考驗(yàn),自然也要看其他車企在相似價(jià)位、相似定位上的市場(chǎng)表現(xiàn),但更關(guān)鍵的是要看賽力斯自身經(jīng)營和應(yīng)對(duì)能力。

在這一點(diǎn)上,賽力斯過往的表現(xiàn)實(shí)在乏善可陳。以問界M5為例,其銷量只上漲了8個(gè)月,便陷入了持續(xù)的下滑態(tài)勢(shì),配合這次新M7上市,M5遲遲沒有做價(jià)格調(diào)整;而M7在更新?lián)Q代之前,更是面世第二個(gè)月就開始賣不動(dòng),也沒有學(xué)其他新勢(shì)力搞降價(jià)把舊款“清倉”。

即便官方公布的、不可以退的大定用戶銷量真實(shí),在這部分消費(fèi)者之后,新M7的銷量從何處來?仍是一個(gè)巨大的問號(hào),更不要說后續(xù)定位更豪華、預(yù)計(jì)12月面世的問界M9。

比起越算越讓人揪心的銷量目標(biāo),更麻煩的是,可供賽力斯繼續(xù)虧本,支撐下去的資金正在變得越來越少。

在這之前,賽力斯曾在2021年6月、2022年7月分別在A股進(jìn)行定向增發(fā),當(dāng)時(shí)增發(fā)的價(jià)格為46元/股和52元/股,參與這兩次定增的券商與基金,直接被套牢到了今年9月(賽力斯的股價(jià)猛漲跟這些機(jī)構(gòu)想解套、抬轎子不無關(guān)系)。

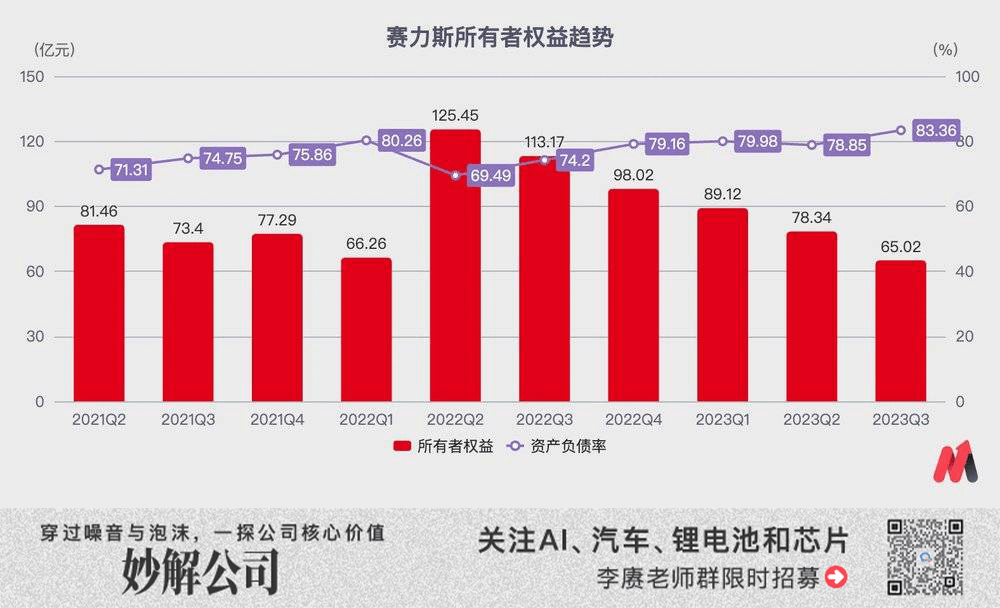

外部融資不易,加上自身經(jīng)營凈利潤持續(xù)虧損,持續(xù)消耗著賽力斯的“元?dú)狻保浩渌姓邫?quán)益在2023年三季度末僅剩下65億元,參考其最近幾個(gè)季度的經(jīng)營狀況及市場(chǎng)策略,接下來的每個(gè)季度虧損額很可能還會(huì)在10億元左右。假如不融資的話,只需一年半,賽力斯將再次復(fù)現(xiàn)當(dāng)年蔚來汽車所有者權(quán)益為負(fù)的結(jié)果。

所以綜合看來,賽力斯在繼續(xù)鉆研產(chǎn)品,想辦法獲得消費(fèi)者認(rèn)可的同時(shí),大概率還會(huì)嘗試再次從二級(jí)市場(chǎng)進(jìn)行融資。后續(xù)其財(cái)務(wù)仍可能會(huì)出現(xiàn)(財(cái)報(bào)凈利潤虧損嚴(yán)重、所有者權(quán)益為負(fù)、現(xiàn)金流斷裂)等情況,均有可能造成其市場(chǎng)價(jià)值劇烈波動(dòng)。

在賽力斯自身經(jīng)營之外,來自華為的影響同樣值得重點(diǎn)關(guān)注。正如我們開篇提到的,賽力斯近期的二級(jí)市場(chǎng)行情與華為,尤其是余承東的多番熱點(diǎn)有著緊密的聯(lián)系。

所以有一種假設(shè),投資者不得不考慮:如果未來華為與賽力斯不那么親近,或者前者不再如此大力度宣傳賽力斯怎么辦?

在上個(gè)星期,華為汽車智選車模式下的第二個(gè)品牌,由華為與奇瑞一起打造,同屬于“界”字輩的“智界”登場(chǎng),還帶來了其首款純電轎跑S7的預(yù)售。它的出現(xiàn)也預(yù)告了,未來由華為終端業(yè)務(wù)集團(tuán)主導(dǎo),華為主導(dǎo)產(chǎn)品定義研發(fā)和設(shè)計(jì),車輛在華為終端渠道中銷售的這套體系中,不會(huì)只有賽力斯。

考慮到國內(nèi)汽車行業(yè)日益加劇的競(jìng)爭烈度,華為在智選車業(yè)務(wù)中,大概率也會(huì)學(xué)習(xí)其他車企,想盡辦法促成爆品。到那個(gè)時(shí)候,智選車中的多個(gè)品牌如何一碗水端平,將是一個(gè)大大的疑問(如果賽力斯產(chǎn)品競(jìng)爭力不足,華為相關(guān)資源的投入或許會(huì)有所轉(zhuǎn)向)。

即便上述最糟糕的情況不發(fā)生,新品牌的加入也將給賽力斯靠與華為強(qiáng)綁定獲得的市場(chǎng)價(jià)值,帶來巨大的不確定因素。例如接下來“智界”新車發(fā)布,發(fā)布會(huì)上除了提及S7,是否還會(huì)出現(xiàn)問界?如果缺席,是否有可能被外界解讀為“華為和賽力斯?jié)u行漸遠(yuǎn)”?都值得投資者擔(dān)憂一番。

結(jié)合賽力斯自身的種種情況來看,其目前所13.16的PB水平,實(shí)在難以找到支撐點(diǎn)。相反,未來市場(chǎng)價(jià)值下行的風(fēng)險(xiǎn)點(diǎn)異常多,重現(xiàn)2023年初的股價(jià)降幅亦有可能,包括且不限于:

未來幾個(gè)月內(nèi),新M7銷量趨勢(shì)明朗化,在激烈的市場(chǎng)競(jìng)爭中再次趨于平緩甚至下滑; 賽力斯為了保證自身的運(yùn)營能力,再次以較低價(jià)格定向增發(fā)其股票; 過往增發(fā)的大股東,在賽力斯目前股價(jià)較高的時(shí)期,大規(guī)模減持; 新M9上市之后,銷量不佳; 其他傳統(tǒng)車企加入華為智選車聯(lián)盟之后,影響賽力斯出鏡頻率;綜合看來,現(xiàn)在放言“賽力斯活過來了”,實(shí)在早了點(diǎn)。

華為,仍是攪局者,而非顛覆者

分析完賽力斯,最后來聊聊華為。雖然后者并沒有公開上市,但其對(duì)于國內(nèi)汽車市場(chǎng)的影響力還在變大。從本質(zhì)上來看,中國乘用汽車目前產(chǎn)品的組成,基本可以分為3部分:汽車傳統(tǒng)硬件、汽車體驗(yàn)軟件、汽車未來能力。

汽車傳統(tǒng)硬件就是汽車的車殼、發(fā)動(dòng)機(jī)、電機(jī)、三電、電池、懸掛等基礎(chǔ)硬件;汽車體驗(yàn)軟件包括內(nèi)飾的整體設(shè)計(jì),各種數(shù)字化顯示屏配套的軟件升級(jí),以及各種沙發(fā)彩電大冰箱;未來能力主要特指高等級(jí)的智能駕駛功能。

在經(jīng)歷了數(shù)十年的歷練之后,中國汽車產(chǎn)業(yè)在第一項(xiàng)上,具備了極強(qiáng)的產(chǎn)業(yè)能力。換言之,任何車企,哪怕是新勢(shì)力。只要挖人、砸錢、砸時(shí)間,都能夠解決好其中的挑戰(zhàn)。未來國產(chǎn)車在這一部分的差距只會(huì)越來越小。

區(qū)別更大的是后兩項(xiàng),軟件不是傳統(tǒng)汽車的強(qiáng)項(xiàng),也沒有充足的人才儲(chǔ)備;體驗(yàn)方面,則是看車企對(duì)于消費(fèi)者、對(duì)于市場(chǎng)需求的理解。最后的智能駕駛部分,說白了就是要不斷研發(fā),堆疊硬件、傳感器、數(shù)據(jù)、技術(shù),一步步實(shí)現(xiàn)自動(dòng)駕駛。

華為目前在部分電子設(shè)備、軟件系統(tǒng)的制作、部分智能能力的實(shí)現(xiàn)上,較傳統(tǒng)車企有一定優(yōu)勢(shì)。但這仍不足以顛覆汽車這個(gè)極度重資產(chǎn)的行業(yè)。

根據(jù)華為2022年的相關(guān)經(jīng)營報(bào)告,2022年?duì)I收20.77億元,占全部營收的0.32%,幾乎可以忽略不計(jì),同時(shí)汽車業(yè)務(wù)上的相關(guān)研發(fā)支出超103億元,也就是說汽車業(yè)務(wù)凈虧損達(dá)82億元之多。如何才能一步步讓汽車業(yè)務(wù)實(shí)現(xiàn)盈虧平衡,華為尚且需要思考甚至掙扎一番。更不要提打算深入重資產(chǎn)的汽車行業(yè),自建工廠造車、目前還沒有真正進(jìn)入市場(chǎng)的小米。

其他企業(yè)跨行做汽車的機(jī)會(huì),或許早在第一批新勢(shì)力誕生之后,就已經(jīng)悄然關(guān)閉。

正在改變與想要改變世界的人,都在虎嗅APP

聲明: 本文由入駐本站公眾平臺(tái)的作者撰寫,除本站官方賬號(hào)外,觀點(diǎn)僅代表作者本人,不代表本站立場(chǎng)。